数据 | TWS耳机2.34亿副智能手表1.94亿只!纯干货数据还原四大IoT产品市场真相

随着5G技术的逐渐成熟,IoT的技术应用迎来飞速的发展,人工智能、边缘计算、区块链等新技术加速与物联网结合,应用热点迭起,物联网迎来跨界融合、集成创新和规模化发展的新阶段。2020年,虽然疫情给各行业带来了不少的“黑天鹅”事件,但IoT行业的强势增长冲破了疫情阻挠。

最近,市场研究机构 Counterpoint 公布了最新的 2020 年TWS 耳机的出货情况,TWS 耳机的年出货量达到 2.38 亿副,相比2019年的1.28 亿副增长了 83%。

2020年12月,Omdia最新研究显示,2020年全球智能音箱出货量为1.36亿台,同比增长39.7%,预测2025年智能音箱出货量为3.45亿台,2020年至2025年的年复合增长率为20.5%。

旭日大数据《智能手表价值链分析》报告预计2020年全球智能手表总出货量为1.94亿只;而根据VR陀螺发布的《2020年全球VRAR行业融资报告》,2020年全球VR/AR产业融资并购规模总额为244亿元,同比增长15%。

本期的智能内参,我们推荐中信证券的研究报告《2020 年IoT 需求整体旺盛,看好2~3 年增量市场成长》,总结TWS耳机、智能音箱、智能手表和VR/AR四大行业2020年的发展情况。

本期内参来源:中信证券

原标题:

《2020 年IoT 需求整体旺盛,看好2~3 年增量市场成长》

作者: 徐涛 等

一、TWS 耳机 1、AirPods

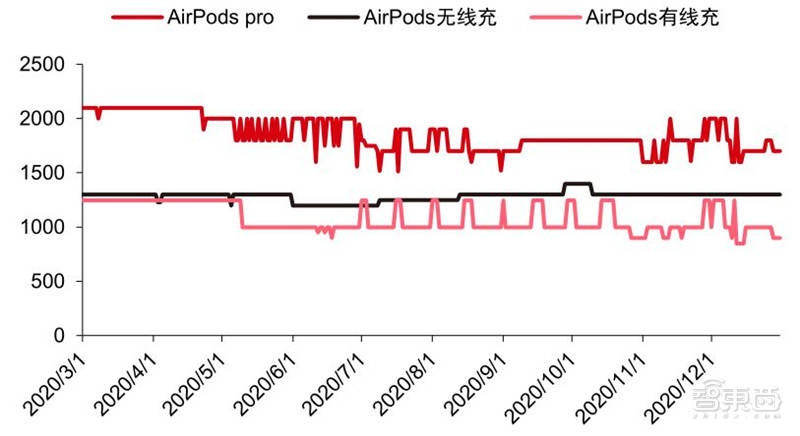

观察AirPods官网发货周期以及京东平台上的价格走势,就12月份的数据而言:

发货周期角度:三款产品发货周期均维持稳定, 月末受元旦假期影响有延长 。12月份,三款Airpods发货周期均较稳定且与11月末持平,其中Airpods Pro/二代有线充稳定在5天左右,二代无线充稳定在4天左右。受元旦假期影响,月末Airpods Pro/二代有线充发货周期延长至8天,二代无线充延长至6天。

价格角度:AirPods Pro 与二代有线充月初受 “ 双十二 ” 影响波动较大 , 中旬后维持稳定 。受“双十二”影响,AirPods Pro与二代有线充在月初价格较高,12月10日起Airpods Pro降至1599元,二代有线充降至849元,均为历史最低值。中旬后AirPods Pro稳定在1699元左右,二代有线充维持在900元左右。二代无线充价格与11月相同,维持在1299元不变。

▲AirPods 交货周期(单位:天)

▲京东平台AirPods 价格(单位:元)

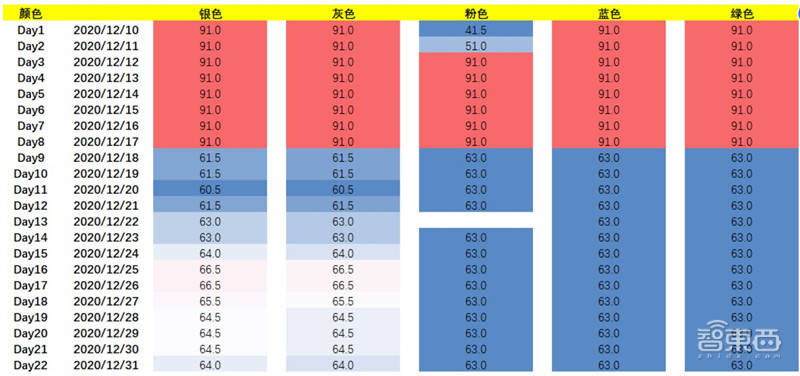

而AirPods Max 的发货周期:目前各颜色发货周期缩短至60天 , 供需仍相对紧张 。自12月10日起跟踪了Airpods Max的发货周期情况。数据显示,在12月10日,Airpods Max除粉色外其他颜色发货周期已显示为12-14周,粉色发货周期为38-45天;到12月12日,各颜色发货周期均已延长至12-14周;12月18日开始,银色/灰色发货周期缩短至61.5天,后基本维持在60-65天之间;粉色/蓝色/绿色发货周期缩短至8-10周,整体供需仍相对紧张。

▲AirPods Max交货周期数据(单位:天)

2、安卓端TWS耳机

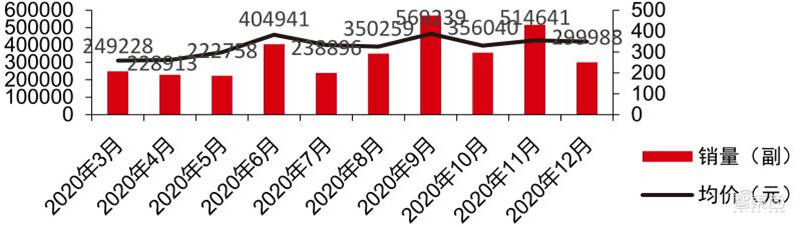

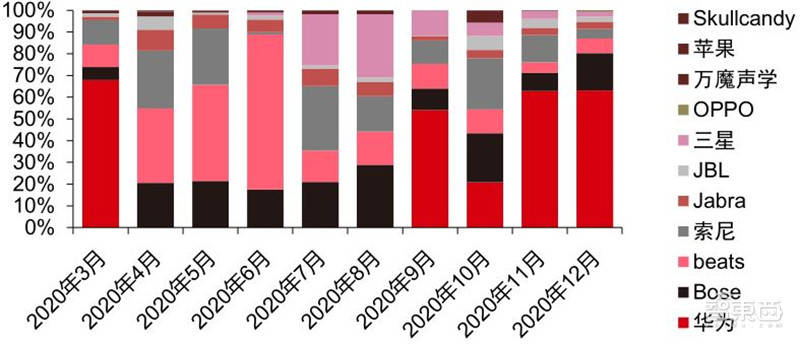

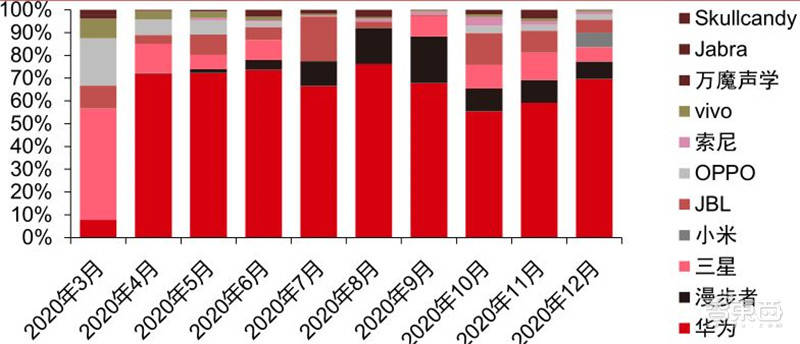

12 月份天猫平台的各品牌官方旗舰店 TWS 产品销量约 30 万副。11-12 月累计销量 382.4 万副。我们跟踪天猫平台销售数据,1-12月采样产品来自各品牌官方旗舰店,预计占行业整体全渠道销量的比例为个位数。

分价位段销量来看,其中100元以下耳机占比达28.83%,100-500元耳机占比54.52%,500-1000元耳机占比7.9%,1000元以上耳机占比8.75%。整体均价来看,12月TWS产品整体均价为349元,环比11月下降6元。

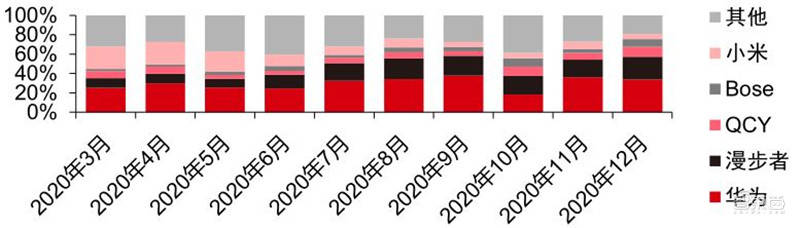

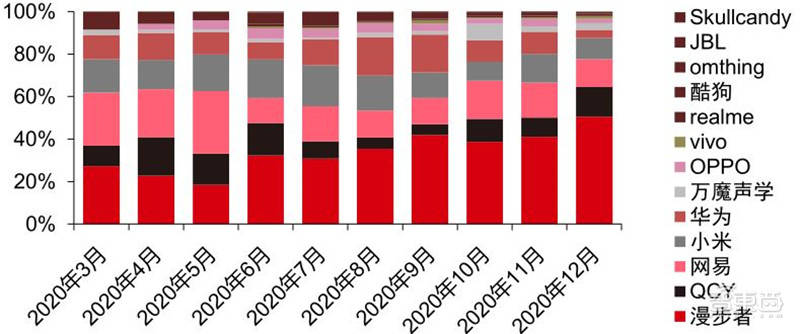

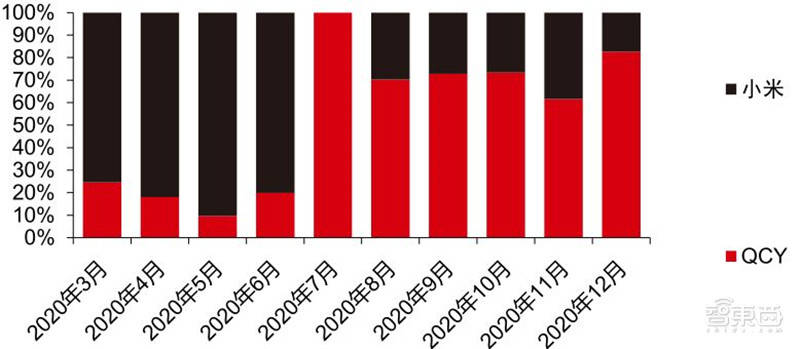

分品牌而言, QCY 销量 TOP1 占比 31.5% ,华为销售额 TOP1 占比 33.7% 。12月份销量维度来看,QCY销量9.4万副(占比31.5%),漫步者销量8.4万副(占比28.1%),之后为华为、小米、网易,分别占比13.1%、11.0%、7.1%,TOP5品牌销量占比达90.83。12月份销售额维度来看,华为(占比34%),漫步者(占比24%),之后为QCY、Bose、小米,分别占比10.3%、7.8%、5.4%。TOP5品牌销售额占比达80.7。

▲安卓端天猫平台品牌 TWS 耳机销量及均价

▲安卓端天猫平台品牌 TWS 耳机销量按价位段分布

▲安卓端天猫平台品牌 TWS 耳机销量按品牌分布

▲安卓端天猫平台品牌 TWS 耳机销售额按品牌分布

跟踪天猫平台各品牌官方旗舰店的TWS耳机不同价位段销量情况,其中:

1000 元以上:市场相对集中,12月份华为、Bose销量占比分别为63%/17%;

500-1000 元:市场相对分散,12月份华为、漫步者、三星分别占比70%/8%/6%;

100-500 元:市场相对分散,12月份漫步者、QCY、网易分别占比50%/14%/13%;

100 元以下:市场最集中,QCY品牌领跑,12月份销量占比83%。

▲天猫平台 1000 元以上安卓端品牌 TWS 耳机

▲天猫平台 500-1000 元安卓端品牌 TWS 耳机

▲天猫平台 100-500 元安卓端品牌 TWS 耳机

▲天猫平台 100 元以下安卓端品牌 TWS

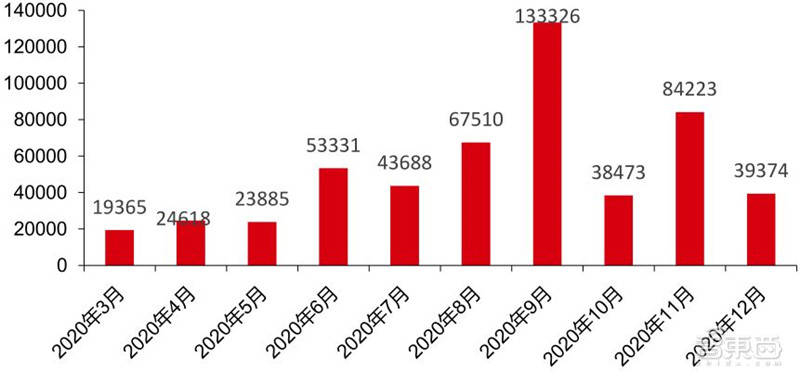

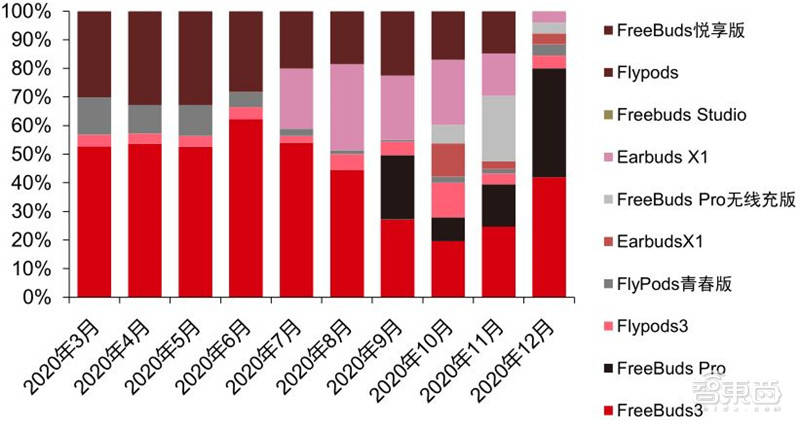

华为: 12 月份天猫官方旗舰店销量 3.94 万副 ,高阶产品占比近8成。

12 月份华为天猫官方旗舰店的 TWS 耳机整体销售 3.94 万副,1 1- – 12 月累计销量 41.07 万副。目前在售的TWS耳机共计8款,价位分布在169-1999元,中高端均有布局。分价位来看,华为高阶款耳机(FreebudsPro)销量最好,占比近42.09%,销售额占比52.18%;销量第二的中高阶款耳机(Freebuds3)销量占比41.91%,销售额占比42.45%。

具体来看:高阶款s FreeBuds Pro ( 1099 元):销量16570副,销量占比达42.09%;

中高阶款 FreeBuds3 ( 908 元):销量16500副,销量占比达41.91%;

中低阶款Flypods3( 499 元):销量1750副,销量占比达4.44%;

中低阶款FlyPods 青春版( 331 元):销量1555副,销量占比达3.95%;

▲华为天猫官方旗舰店 TWS 耳机销量情况(副)

▲华为天猫官方旗舰店 TWS 耳机各型号销量占比

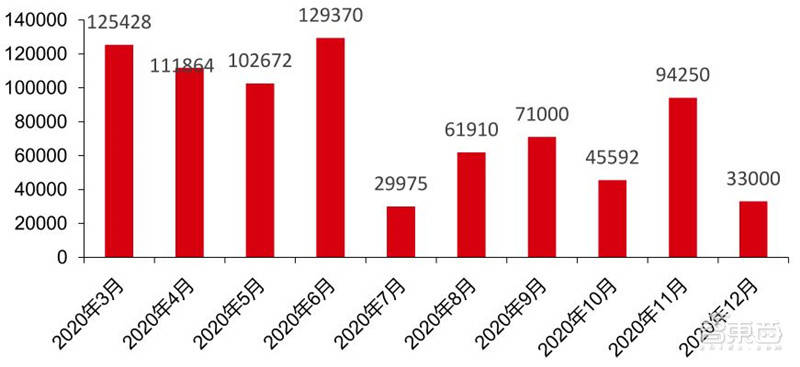

小米: 12月份天猫官方旗舰店销量 3.3 万副, 中低阶款销量占比近9成。

12 月份小米天猫官方旗舰店的 TWS 耳机整体销售 3.3 万副,11-12月累计销量 84.0万副。目前在售的TWS耳机共计4款,价位分布在99-699元,主要覆盖中低端产品。

小米整体出货量达到华为的0.8倍,但是销售额为华为的16.1%。分价位来看,小米中低阶款耳机(Air2s/Air2 SE)销量最好,占比50.0%,销售额占比55.29%,呈现以价换量的态势。具体来看:

低阶款 Redmi AirDots 2 ( 99 元):销量15000副,销量占比达45.45%;

中低阶款 Air2 SE ( 169 元):销量15000副,销量占比达45.45%;

中低阶款 Air2s ( 399 元):销量1500副,销量占比达4.55%;

中高阶款 Air2Pro ( 699 元):销量1500副,销量占比达4.55%;

▲小米天猫官方旗舰店 TWS 耳机销量情况(副)

▲小米天猫官方旗舰店 TWS 耳机各型号销量占比

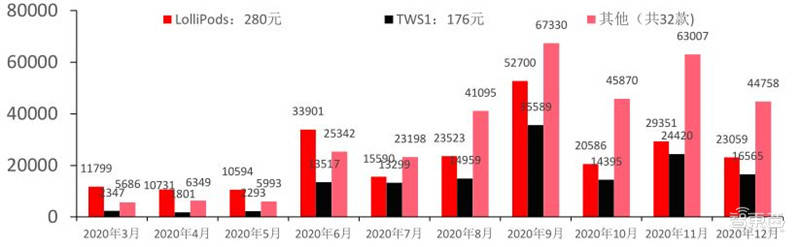

漫步者:12月天猫官方旗舰店销量8.44万副,1-12月累计销量43.79万副。12月在售TWS耳机销量前两位是LolliPods(280元),销量达2.31万副;TWS1(176元),销量1.66万副。

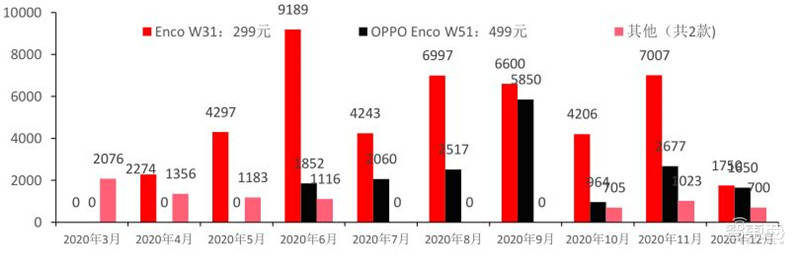

OPPO :12月天猫官方旗舰店销量0.41万副,1-12月累计销量5.43万副。12月在售TWS耳机销量前两位是Enco W31(299元),销量达0.18万副;OPPO Enco W51(499元),销量0.17万副。

Vivo :12月天猫官方旗舰店销量0.22万副,1-12月累计销量1.46万副。12月在售TWS耳机销量前两位是vivo TWS Neo(499元),销量达0.21万副;vivo TWS Earphone(999元),销量0.02万副。

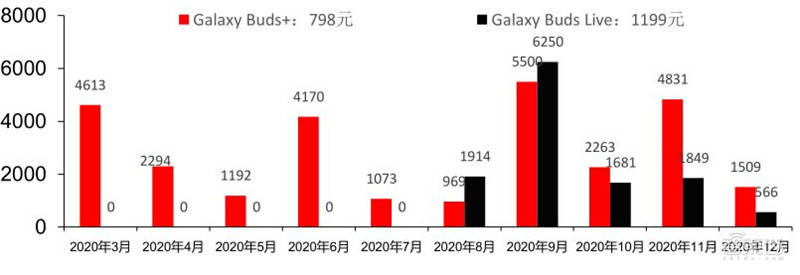

三星:12月天猫官方旗舰店销量0.21万副,1-12月累计销量3.31万副。12月在售TWS耳机包括Galaxy Buds+(798元),销量达0.15万副;Galaxy Buds Live(1199元),销量0.06万副。

▲漫步者天猫官方旗舰店 TWS 耳机销量(副)

▲OPPO 天猫官方旗舰店 TWS 耳机销量(副)

▲Vivo 天猫官方旗舰店 TWS耳机销量(副)

▲三星天猫官方旗舰店 TWS 耳机销量(副)

3、行业动态

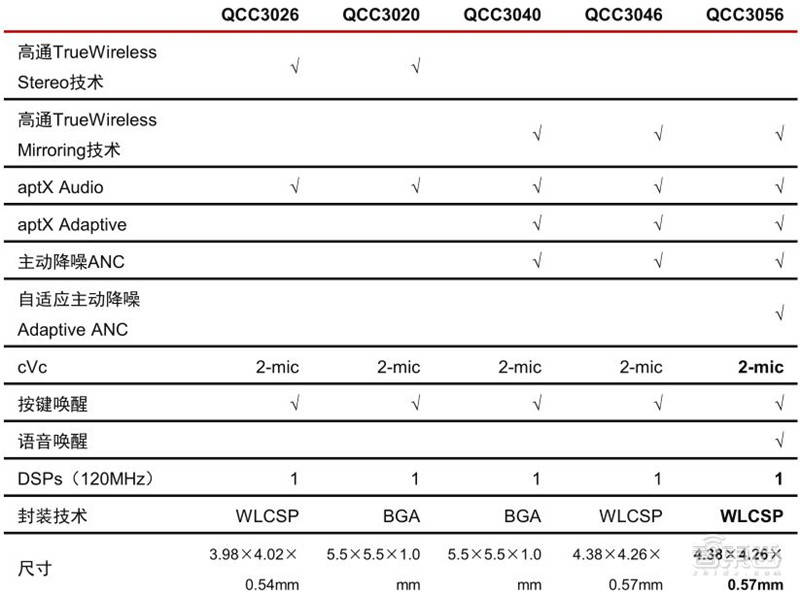

高通推出QCC 305x SoC系列 。12月17日,高通中端TWS芯片平台推出QCC305x SoC系列。QCC305x 是锁定在新一代中价位真无线耳机趋势与需求所规划的新芯片,提供包括关键词唤醒语音助理、高通自适应主动降噪、aptX Adaptive 编码(最高支持 96kHz )、高通 aptX Voice 、双麦克风 cVc回声消除与通话降噪等功能。

同时,新品应用音频共享用例技术,即通过一部智能手机同时与多个无线接收设备共享音频,旨在满足即将发布的蓝牙LEAudio标准。

主动降噪、语音唤醒等功能下沉为趋势,LE Audio 未来 有望普及 。QCC30XX定位于中价位无线耳机,从其演进趋势来看,主动降噪ANC、语音唤醒等功能正逐步从高端耳机逐步下沉到中端。另一方面,QCC305x对 LE Audio的应用也将加速新一代蓝牙技术的普及,使得率先采用该技术的OEM厂商可以开始面向智能手机和真无线耳塞开发端到端解决方案,以支持全新音频共享技术。

▲高通QCC30XX SoC 系列各代对比

▲QCC305X SoC 亮点

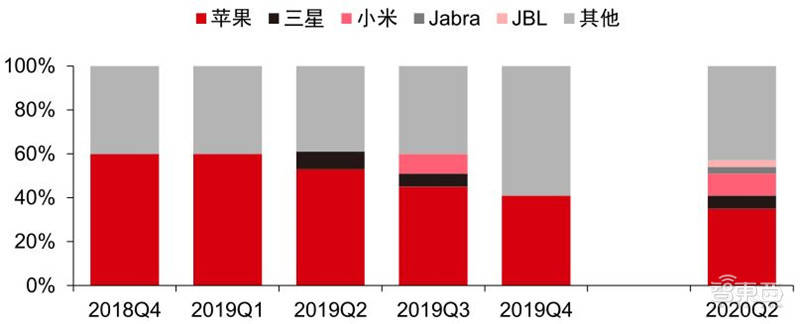

根据Counterpoint数据,2017年苹果发布第一款TWS耳机AirPods后,2018年以来手机厂商、互联网厂商以及声学厂商均积极跟进,2018/2019 年全球TWS 耳机出货量达4600 万/1.28 亿副 , 分别同比+130%/+178%。TWS 耳机的年出货量达到 2.38 亿副,相比2019年的1.28 亿副增长了 83%。

展望未来 ,为 我们认为TWS 耳机仍然处于爆发阶段 , 手机端将凭借无线化( (TWS 耳机和手机搭售 ) 和自有生态 (自有语音助手生态闭环 ) 成为市场主力参与者 , 并占据优势份额 。

▲2020 年Q2TWS 耳机市场竞争格局

4、TWS 芯片厂商及代工厂商概况

主控芯片:TWS 耳机核心器件, ,BOM 成本占比约5%-15% 。主控芯片是TWS耳机中的核心器件,实现音频传输、数据同步、信号处理等功能,成本占比约5%-15%。芯片供应商包括 苹果 、 高通 、 华为 、 恒玄 、 络达 、 瑞昱 、 杰理 、 中科蓝汛 、 博通集成等 。下游客户匹配来看,苹果、华为芯片为自供,高通、恒玄、络达等则对外供应,客户包括手机、声学、互联网厂商等,杰理、中科蓝汛则主要凭借低价供应白牌TWS耳机。

代工组装:产业链中市场空间最大的环节 , 国内厂商深度参与。代工组装作为TWS耳机最后一环,为市场空间最大的环节。国内厂商凭借优秀的生产服务能力深度参与。 头部客户端的代工厂商包括歌尔股份 、 英业达等;其他客户端的代工厂商则主要为歌尔股份 、 万魔声学 、 安特信 、瀛通通讯 、 佳禾智能等。

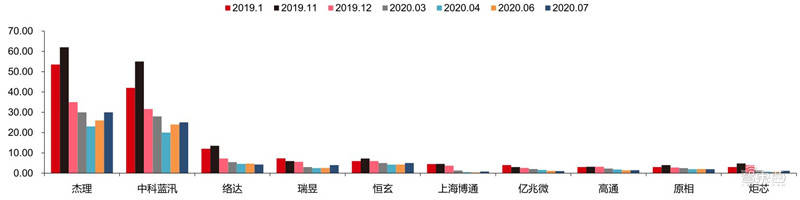

▲TWS 耳机蓝牙芯片出货量(KK)

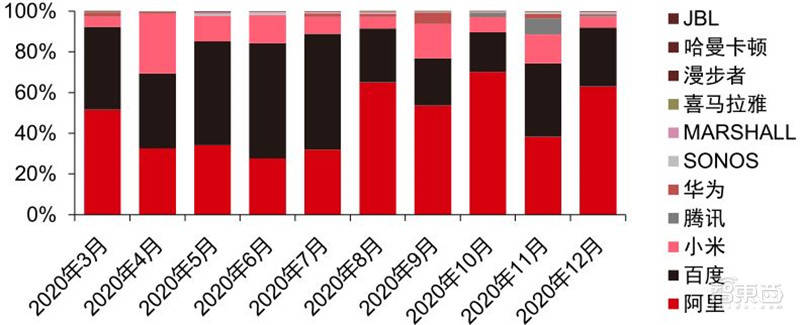

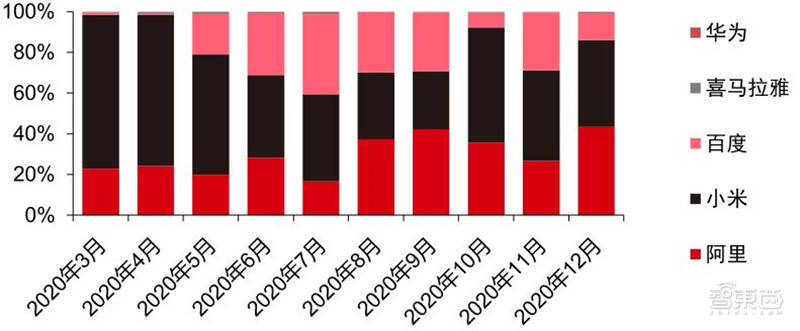

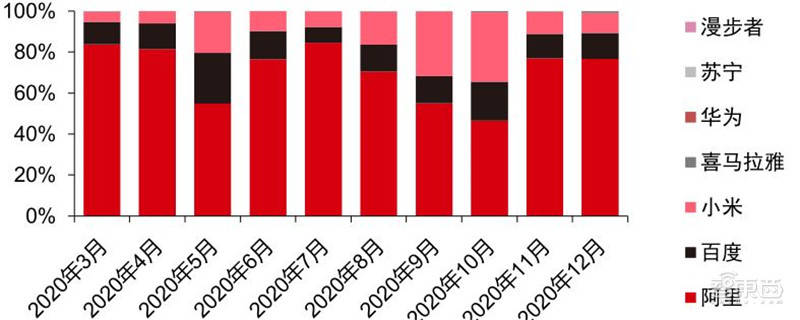

二、智能音箱 1、天猫平台各品牌销量

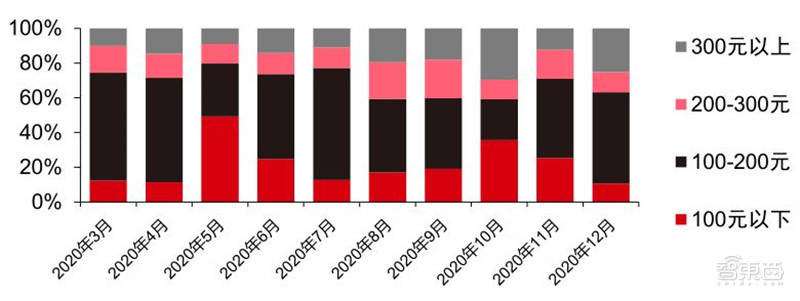

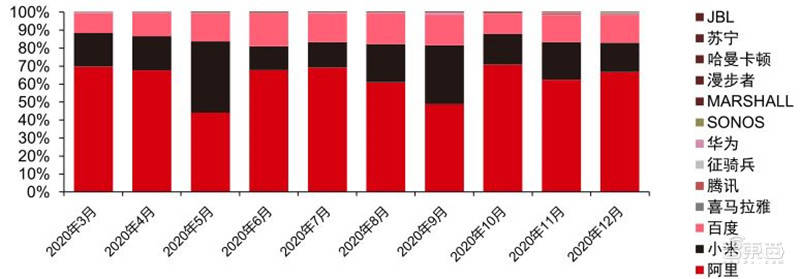

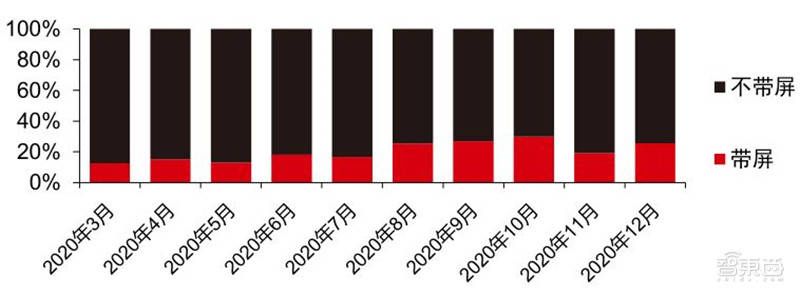

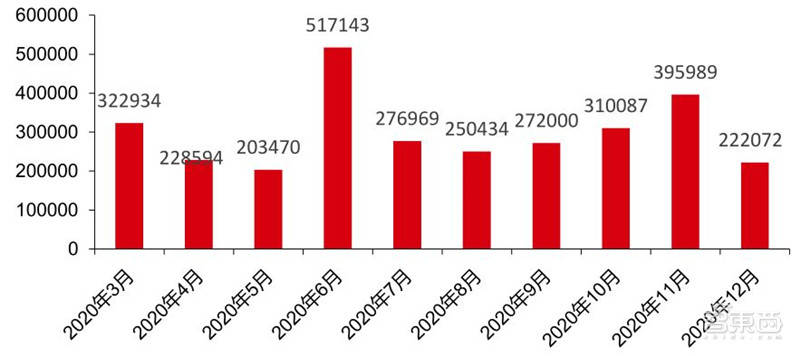

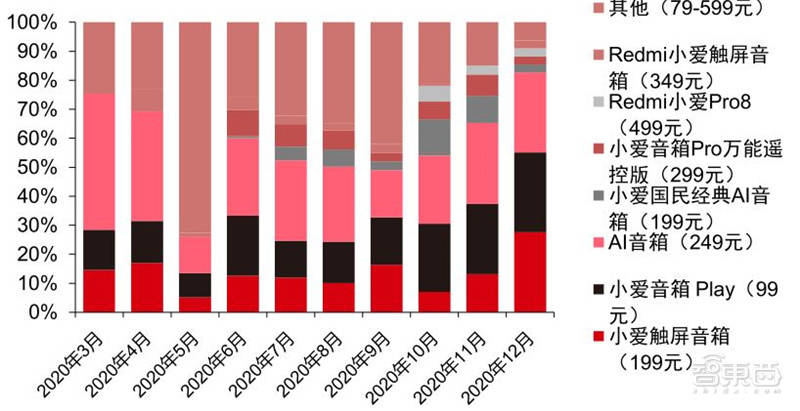

12 月份天猫平台 各品牌官方旗舰店 显示智能音箱总销量约 33.3 万台,3 3- – 12 月累计销量 339.24 万台,带屏音箱占比达25% 。我们跟踪天猫平台12月份智能音箱的销售情况,采样产品来自各品牌官方旗舰店,预计占国内全渠道销量占比10%左右。重点品牌12月线上总销量达33.3万台,整体均价在229元。

分价位段来看,100元以下智能音箱销量占比11%,100-200元的智能音箱占比53%,200-300元的智能音箱占比12%,300元以上智能音箱占比25%。分产品形态看,目前智能音箱逐步从传统音箱功能进化为音视频结合,带屏版智能音箱销量占比达到25%。

分品牌而言,阿里销量占比 66.67% ,阿里、小米、百度 CR3 高达 98.6% 。从销量角度来看,12月阿里智能音箱销售22.21万台(占比67%),小米智能音箱销售5.44万台(占比16%),百度智能音箱销售5.20万台(占比16%),CR3超98%。从销售额角度看,阿里、百度、小米分别为58%、23%、15%,CR3亦超95%。

▲天猫平台智能音箱销量(台)

▲天猫平台智能音箱销量按价位段分布

▲天猫平台智能音箱销量按品牌分布

▲天猫平台智能音箱带屏和不带屏版销量占比

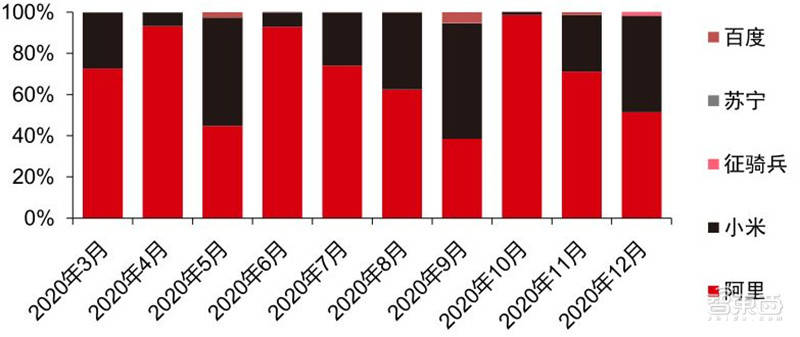

跟踪了天猫平台各品牌官方旗舰店智能音箱分价位段销量情况,各价位端均呈现出寡头集中格局:

300 元以上:12月份阿里/百度/小米分别占比63.01%/29.0%/5.19%;

200-300 元:12月份阿里/小米/百度分别占比43.31%/42.71%/13.33%;

100-200 元:12月份阿里/百度/小米分别占比76.6%/12.82%/9.72%;

100 元以下:12月份阿里/小米分别占比51.48%/46.92%;

▲天猫平台 300 元以上智能音箱销量情况

▲天猫平台 200-300元智能音箱销量情况

▲天猫平台 100- 200 元智能音箱销量情况

▲天猫平台 100 元以下智能音箱销量情况

12 月份阿里天猫官方旗舰店智能音箱整体销售 22.21 万台,均价 199 元,3-12 月累计销量 207.15 万台。目前在售的智能音箱品牌56款,起售价由低到高主要分为 起售价由低到高主要分为 IN 糖系列 (89 元) 、方糖R R 系列 (89 元) 、方糖2系列 (89 元) 、 CC 系列 (599 元) , 其中 IN 糖系列销量占比 60.0%。 分价位来看,阿里智能音箱价位分布在89-899元,实现从低阶到高阶的覆盖,产品均价199元。具体来看:

IN 糖系列( 89-204 元):12月份销量13.33万台,占比60.0%;

CC 系列 ( 599-899 元):12月份销量3.89万台,占比17.51%;

方糖R系列( 89-247 元):12月份销量2.44万台,占比11.17%;

方糖2系列 ( 89-247 元):12月份销量1.14万台,占比5.11%;

▲阿里天猫官方旗舰店智能音箱销量情况(台)

▲阿里天猫官方旗舰店智能音箱各系列销量占比

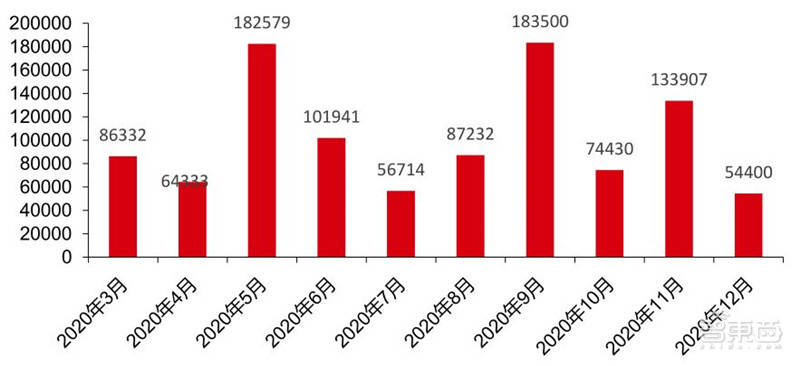

12 月份小米天猫官方旗舰店智能音箱销量 5.44 万台,均价 204 元,3-12月累计销量 76.26 万台。小米目前有12款产品在售,销量主要由小爱触屏音箱、小爱音箱 Play贡献。分价位来看,小米智能音箱价格从79元至599元不等,销售均价达204元。具体来看,主要有:

小爱触屏音箱系列( 199 元):12月份销量1.50万台,占比27.57%;

小爱音箱 Play 系列( 99 元):12月份销量1.50万台,占比27.57%;

AI 音箱系列( 249 元):12月份销量1.50万台,占比27.57%;

小爱国民经典 AI 音箱系列( 199 元):12月份销量0.15万台,占比2.76%;

▲小米天猫官方旗舰店智能音箱销量情况(台)

▲小米天猫官方旗舰店智能音箱各型号销量占比

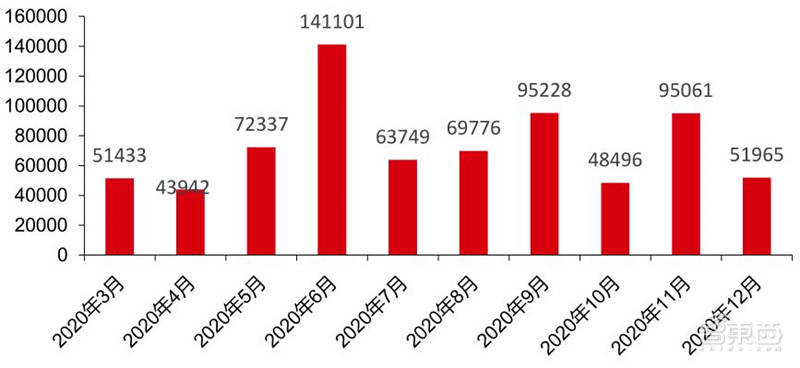

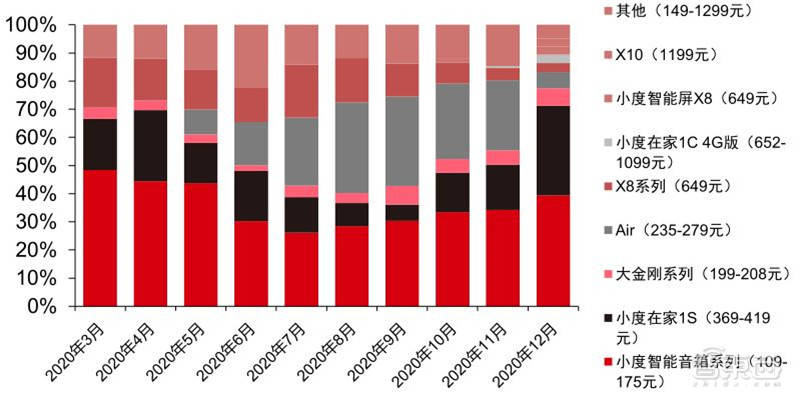

12 月份百度天猫官方旗舰店智能音箱销量 5.2 万台,均价 334 元,3-12 月累计销量 53.76 万台。百度目前有31款产品在售,价格分布于109元至1299元,整体均价达334元。12月销量主要由小度智能音箱系列以及小度在家1S和大金刚系列带动。具体来看:

小度智能音箱系列( 109-175 元):12月份销量2.05万台,占比39.45%;

小度在家 1S ( 369- 419 元):12月份销量1.65万台,占比31.75%;

大金刚系列( 199-208 元):12月份销量0.33万台,占比6.25%;

Air ( 235-279 元):12月份销量0.30万台,占比5.77%;

▲百度天猫官方旗舰店智能音箱销量情况(台)

▲百度天猫官方旗舰店智能音箱各型号销量占比

2、行业动态

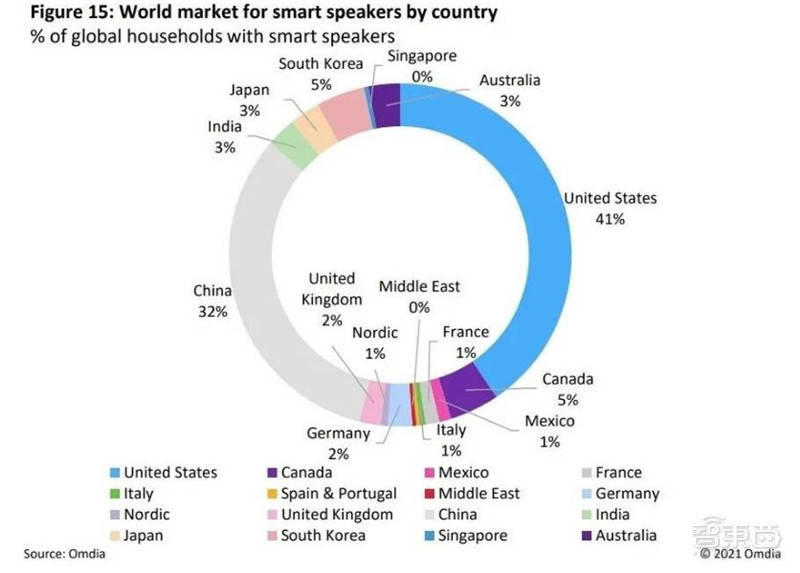

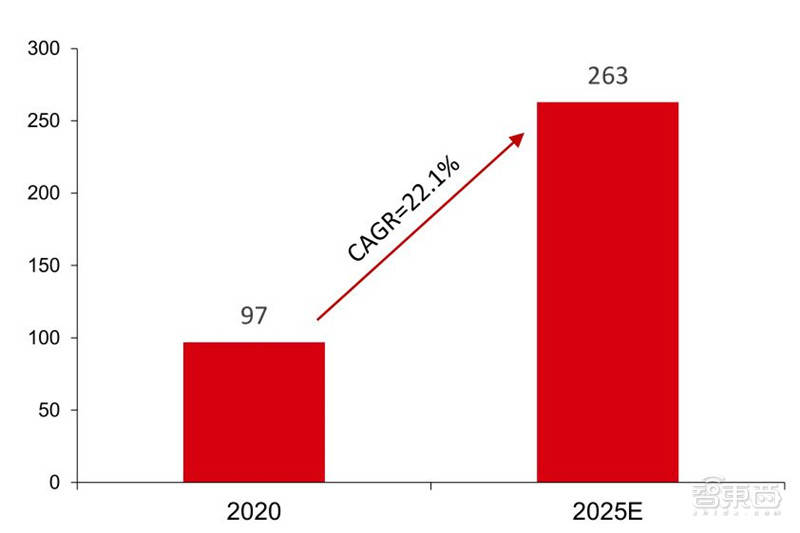

2020 年全球智能音箱市场价值97 亿美元,预计2025 年将增长到263 亿美元,CAGR 达22.1%。 2020年12月,Omdia最新研究显示,2020年全球智能音箱出货量为1.36亿台,同比增长39.7%,预测2025年智能音箱出货量为3.45亿台,2020年至2025年的年复合增长率为20.5%。调查显示,全球约22.8%的家庭拥有一个智能音箱,其中美国家庭持有智能音箱的比例达41%,为全球最高;其次是中国,达32%。

未来智能音箱发展空间广阔 , 交互体验 、 互联网服务及性价比是驱动因素 。展望未来,我们认为随着语音识别率提升、交互方式多样化、互联网服务丰富以及产品价格的下探,智能音箱作为家庭端交互中枢仍有广阔的发展空间。目前智能音箱使用仍存在如语音难以识别、只能单轮交互等问题,造成交互体验不佳,我们判断交互体验、互联网服务以及性价比是下一阶段促进智能音箱发展的驱动因素。

▲2020 年全球各国家庭持有智能音箱比例

▲2025年全球智能音箱市场预测(亿美元)

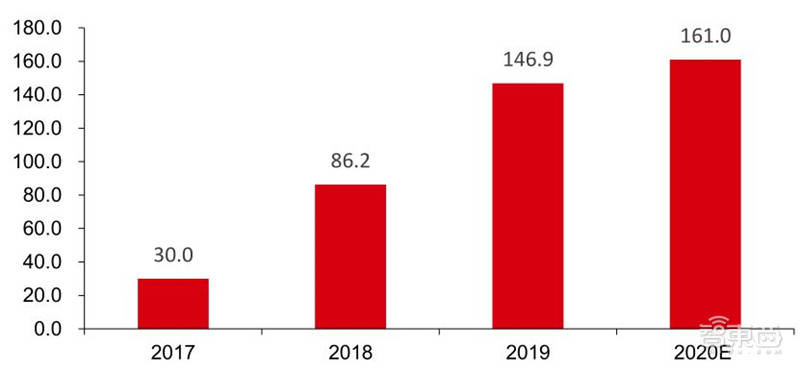

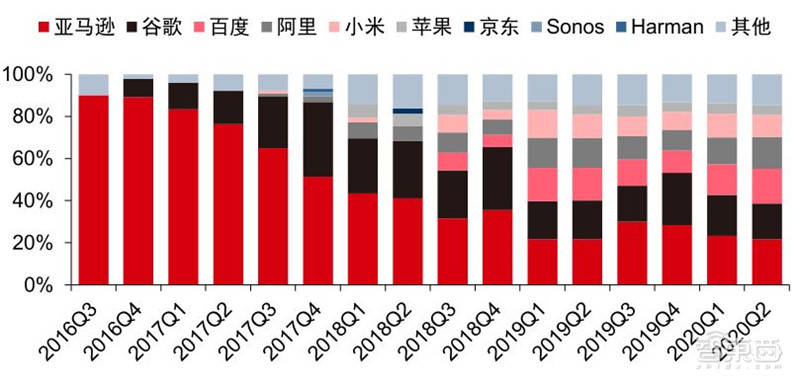

智能音箱出货量:2019 全年出货量1.47 亿台,亚马逊占比26%。亚马逊于2015年推出首款搭载语音助手的智能音箱Echo,定位固定场景下居家语音交互平台,截至目前已经迭代20余款产品;海外厂商谷歌、苹果等于2016-2017年相继入局,国内厂商阿里、百度、小米等则在2018年前后加速布局智能音箱产品。据 根据Strategy Analytics ,2018/2019 年全球智能音箱出货量分别达0.86/1.47亿台 , 同比+148%/+80%。

分品牌看:亚马逊处于行业领先地位,2019年/2020年Q1/Q2出货量3850/660/650万台,2020年Q2市场份额高达22%,谷歌2019年/2020年Q1/Q2出货3020/550/510万台,市场占有率为17%,国内品牌百度、阿里、小米市占率分别为17%/15%/11%。

分季度看:2019年Q2/Q3/Q4/2020年Q1/Q2全球智能音箱出货量达3030/3490/5570/2820/3000万台,同比

+97%/+54%/+45%/+8%/-1%。

展望未来,随着语音识别率提升 、 交互方式多样化 、 互联网服务丰富以及产品价格的下探 , 智能音箱作为家庭端交互中枢仍有广阔的发展空间 ,达 仅国内传统音箱年出货量预计就会达3-4 亿台 。根据Omdia 预测,2021 年全球智能音箱出货量将达到3.45 亿台 , 三年CAGR 达到60%。

▲全球智能音箱出货量情况(单位:百万台)

▲全球智能音箱市场竞争格局

三、智能手表 1、整体销量趋势

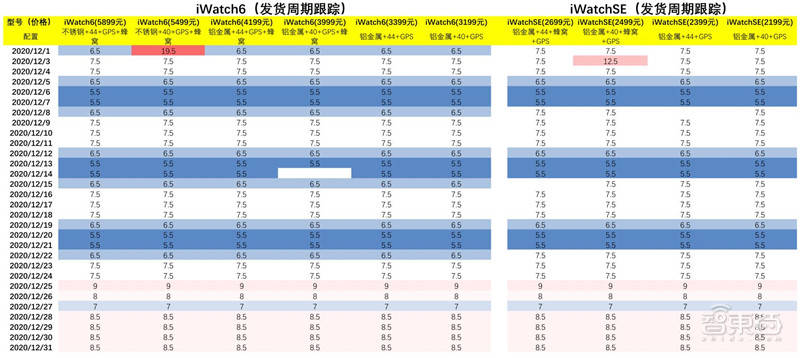

整体趋势来看,Apple Watch6/SE 12月发货周期较为稳定,统计样本中平均发货周期为7天左右;12月下旬发货周期略微延长,平均发货周期为8天。

▲Apple Watch6/SE 发货周期跟踪

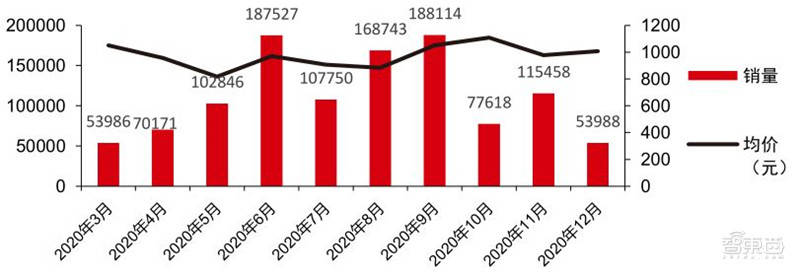

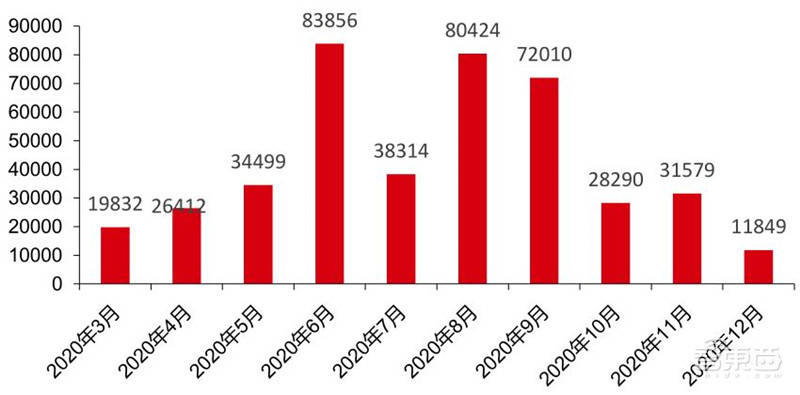

12月份智能手表天猫平台各品牌官方旗舰店总销量约 5.4 万只 ,2-12月累计销售 89.78万只。我们跟踪天猫平台12月份智能手表的销售情况(预计占全渠道销量为个位数),数据来源为各品牌官方旗舰店,重点品牌12月线上总销量达5.4万只,整体均价在1007元。

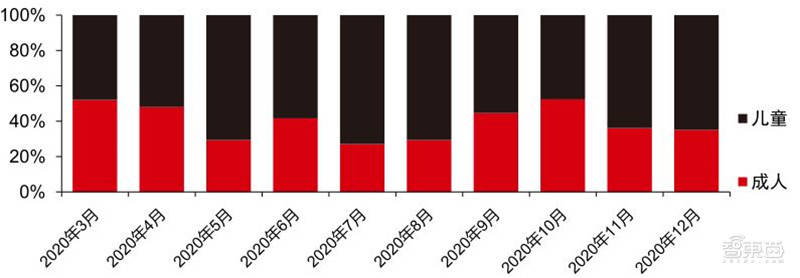

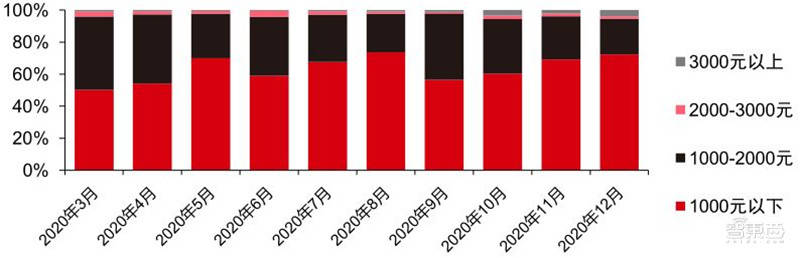

分类型看,成人/儿童智能手表销售1.89/3.51万块,分别占比34.92%/65.08%。分价位段来看,1000元以下智能手表销量占比72.25%,1000-2000元的智能手表占22.37%,为智能手表的主要销售价位区间,2000-3000元的智能手表占1.47%,3000元以上智能手表占3.92%。

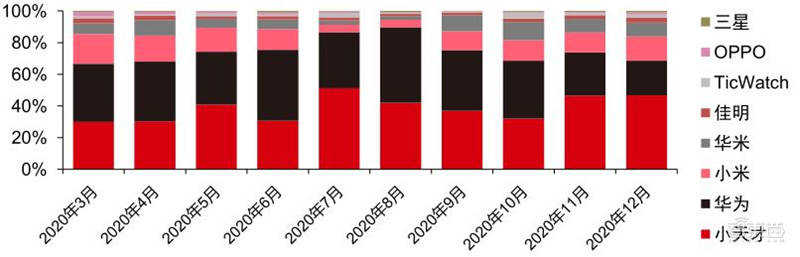

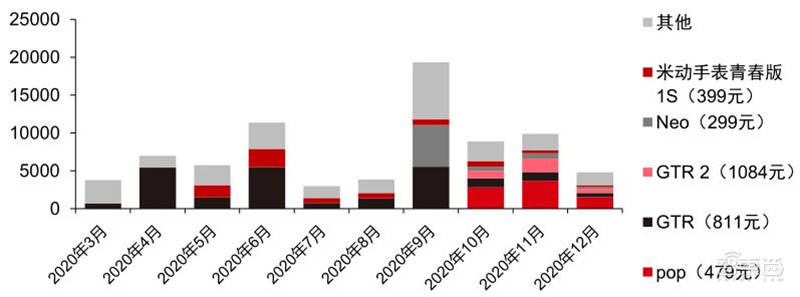

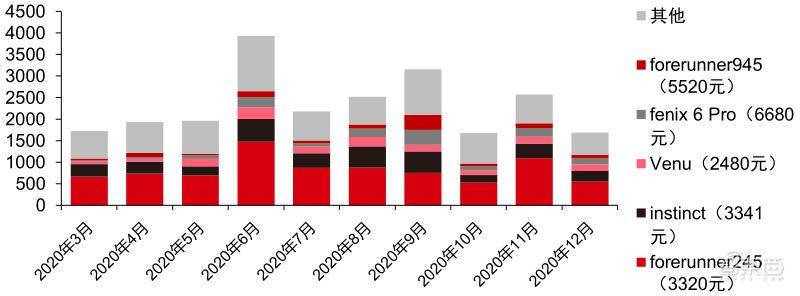

分品牌而言,小天才销量占比 46.68% ,华为销量占比 21.95% 。从销量角度来看,12月小天才智能手表销售2.52万只(占比46.68%),华为1.18万只(占比21.95%),小米0.82万只(占比15.16%),华米0.48万只(占比8.86%)。从销售额角度看,佳明、华为、小米分别为27.84%、25.23%、13.72%。

其中华为主打 1000-2000 元主流价位,在销量和销售额角度均排名第一。小米、小天才主打中低端路线,以千元以下产品为主;相反佳明走中高端路线,产品均价在 3000 元以上,以价带动销售额。

▲天猫平台智能手表销量及均价

▲天猫平台智能手表销售类型分布

▲天猫平台智能手表销量按价位段分布

▲天猫平台智能手表销量按品牌分布

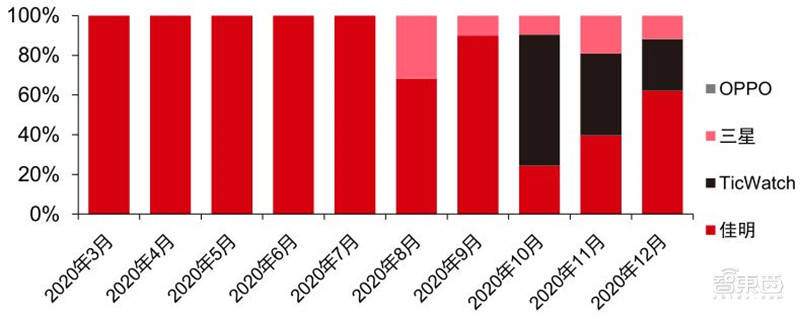

智能手表天猫平台销售格局:佳明聚焦高阶产品,华为定位中高阶市场。跟踪天猫平台各品牌官方旗舰店智能手表分价位段销量情况,在样本中:

3000 元以上:市场较集中,12月份佳明/TicWatch分别占比62.17%/26.0%;

2000-3000 元:为市场主要竞争区间,12月份佳明/三星/TicWatch分别占比33.54%/31.53%/18.92%;

1000-2000 元:为市场主要竞争区间,12月份华为/小天才/小米分别占比43.05%/26.91%/16.04%;

1000 元以下:为市场主要竞争区间,12月份小天才/华为/小米分别占比56.28%/17.05%/16.02%;

▲天猫平台 3000 元以上智能手表销量情况

▲天猫平台 2000-3000元智能手表销量情况

▲天猫平台 1000-2000 元智能手表销量情况

▲天猫平台1000元以下智能手表销量情况

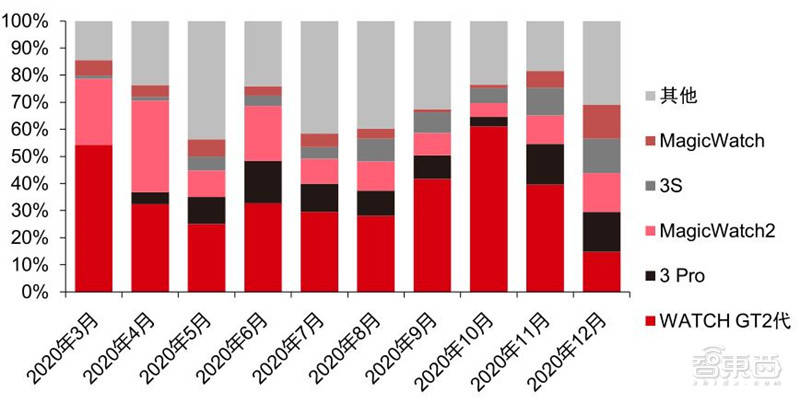

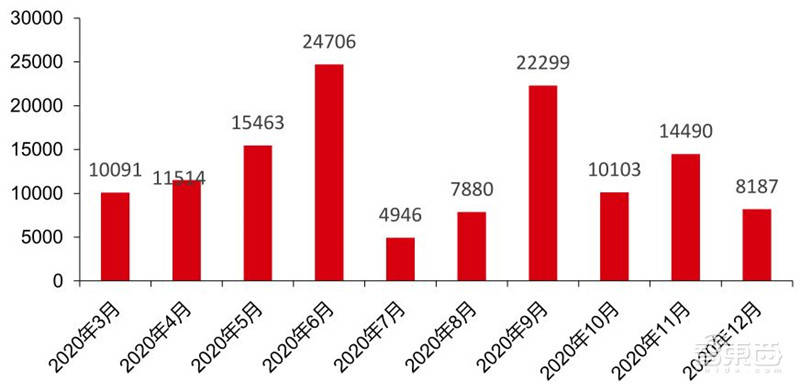

华为: 12 月份天猫官方旗舰店销量 1.18 万只。12 月份线华为(含荣耀)天猫官方旗舰店在售的共 10 款,整体销售 1.18 万只。2-12 月累计销售 36.64 万只。12月销售中,成人智能手表0.54万只,占比45.99%,价位分布在599-1988区间;儿童智能手表0.64万只,占比54.01%,价位分布在249-1398区间。12月份华为智能手表产品均价达到963元。具体来看:

WATCH GT2 代( 1488 元-1988 元):12月份销量0.18万只,占比14.78%;

儿童智能手表 3 Pro ( 798 元-988 元):12月份销量0.17万只,占比14.77%;

MagicWatch2 ( 999 元-1399 元):12月份销量0.17万只,占比14.31%;

儿童智能手表 3S ( 498 元):12月份销量0.15万只,占比12.66%;

MagicWatch ( 699 元):12月份销量0.15万只,占比12.66%;

▲华为、荣耀天猫官方旗舰店智能手表销量情况(只)

▲华为、荣耀天猫官方旗舰店智能手表各型号销量占比

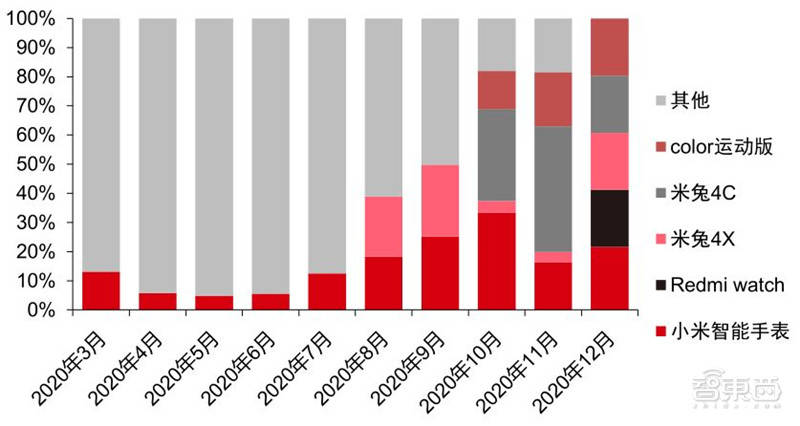

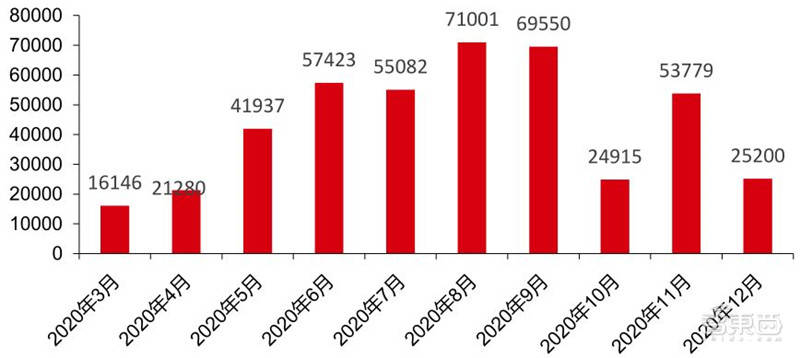

12 月份小米天猫官方旗舰店智能手表销量 0.82 万只 ,2 2- – 12 月累计销售 9.94 万只。12月销售中,成人智能手表0.46万只;儿童智能手表0.35万只。 12 月份小米智能手表整体均价达 1037 元,其总销量为华为整体的 69% ,销售额估算为华为的 74% 。小米从2019年底开始连续发布两款成人智能手表产品,分别为小米智能手表(1649元)和小米智能手表 color(749元),具体来看:

小米智能手表( 1199 元- 1999 元):12月份销量0.17万只,占比20.15%;

Redmi watch ( 299 元):12月份销量0.15万只,占比18.32%;

儿童智能手表米兔4X( 599 元):12月份销量0.15万只,占比18.32%;

儿童智能手表米兔4C( 399 元):12月份销量0.15万只,占比18.32%;

Color 运动版( 699 元):12月份销量0.15万只,占比18.32%。

▲小米天猫官方旗舰店智能手表销量情况(只)

▲小米天猫官方旗舰店智能手表各型号销量占比

12 月份小天才天猫官方旗舰店儿童智能手表销量 2.52 万只 ,占统计整体的 47% ,3-12月累计销售 33.24万只。小天才为儿童智能手表市场的龙头企业,长期占据市场份额第一的位置。相较于成人智能手表,其产品定价相对更低,12月份销售均价为733元, 所以虽然其总销量为华为的 213% ,但是销售额估算约为华为的 162% 。具体来看:

Q1A ( 308 元- 608 元):12月份销量1.55万只,占比61.71%;

Z6 ( 1598 元-2456 元):12月份销量0.3万只,占比11.9%;

Q2 ( 598 元-848 元):12月份销量0.15万只,占比5.95%;

Z5Pro ( 998 元):12月份销量0.15万只,占比5.95%;

Y06 ( 323 元):12月份销量0.15万只,占比5.95%。

▲小天才天猫官方旗舰店智能手表销量情况(只)

▲小天才天猫官方旗舰店智能手表各型号销量占比

华米:2-12月天猫官方旗舰店累计销售5.73万只。12月份线上平台总销量为0.48万块,产品均价718元,主打中低端市场。分价位来看,1000元以下产品12月份销售3877万块,占线上总销量的81.09%。

佳明:2-12月天猫官方旗舰店累计销售1.83万只。整体产品定位高端,主打专业运动智能手表,12月份在售产品超过28款,均价达4335元,产品销量0.17万只,其中2000元以上产品销量贡献94.00%。

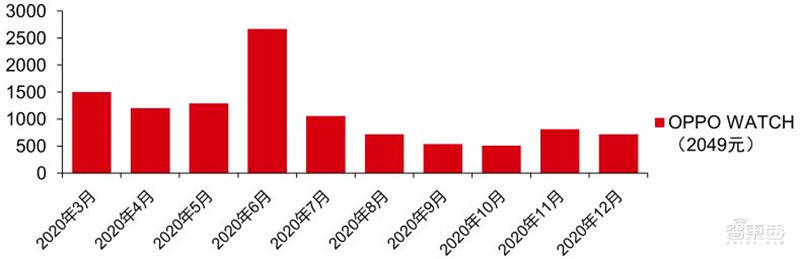

OPPO :3-12月天猫官方旗舰店累计销售0.9万只。12月份在售智能手表产品均价2049元,销量达0.07万块。

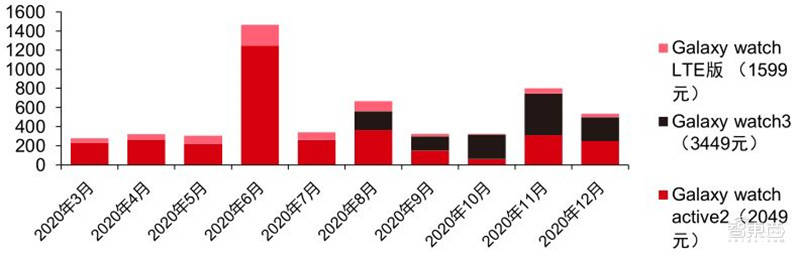

三星:2-12月天猫官方旗舰店累计销售0.49万只。12月份在售智能手表产品均价2672元,销量达0.05万块。

▲华米天猫官方旗舰店各型号智能手表销量情况

▲佳明天猫官方旗舰店各型号智能手表销量情况

▲OPPO 天猫官方旗舰店各型号智能手表销量情况

▲三星天猫官方旗舰店各型号智能手表销量情况

2、行业动态

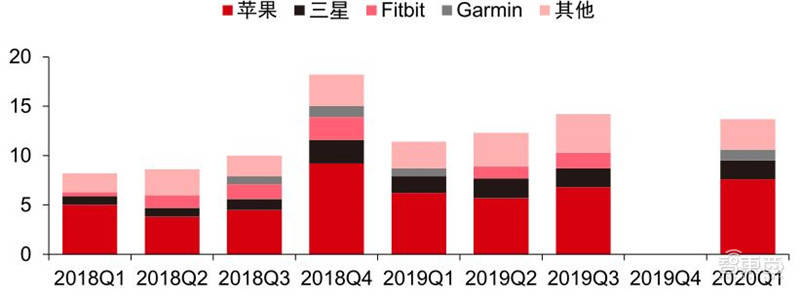

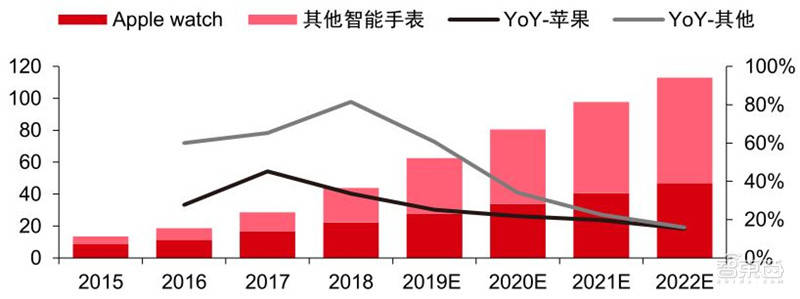

2020 年全球智能手表总 出货量 量1.94 亿只 , 白牌出货量占比达 达58%, ,为 市占率前五品牌出货量占比为30%。2020年12月3日,旭日大数据《智能手表价值链分析》报告预计2020年全球智能手表总出货量为1.94亿只,2017-2020E年复合增长率为17.1%,其中白牌市场出货量占比为58%,市占率前五品牌出货量合计占比为30%,品牌市场中领先厂商包括苹果、华为、三星、Gaimin、步步高,市占率分别为14%、7%、3%、3%、2%。

智能手表市场加速成长 , 品牌集中或是趋势。2017-2020年智能手表的出货量呈现明显的加速趋势,未来随着智能手表底层硬件的逐步完善和人们健康意识的不断提升,叠加各大厂商加速布局, 预计智能手表在出货量在 2021 年将维持高速 增长,未来有望重现TWS 耳机行情 。而从市场竞争格局角度考虑,目前智能手表行业市场集中度不高,未来随着安卓品牌厂商加速布局,该市场或进一步向品牌集中。

苹果端:Strategy Analytics 数据显示2019 年Apple Watch 出货量同比+36% 达到3070 万只。目前iWatch已迭代至5代,功能聚焦运动监测、健康监测等,进一步分散手机功能,我们预计2020 年出货量增速有望保持20%-30%。

安卓端:华为持续迭代智能手表 , 小米、 、OPPO 、Realme 从2019 年开始跟进 , 未来安卓端出货量将加速提升 。目前安卓端智能手表包括华为、三星、Fitbit、OPPO、小米等品牌,出货量相对苹果仍较低。其中小米、OPPO、Realme分别于2019年11月、2020年3月和2020年6月发布其首款智能手表,华为于2020年3月发布第三款成人智能手表。2020年安卓端将加速智能手表布局, 预计全年出货量有望达到4650 万只 , 同比+35%。

▲智能手表季度出货量情况(单位:百万部)

▲智能手表季度出货量份额

▲小米智能手表(左)以及OPPO 智能手表(右)

▲智能手表出货量预测(单位:百万部)

四、AR/VR 1、Steam 平台VR 头显硬件占比跟踪

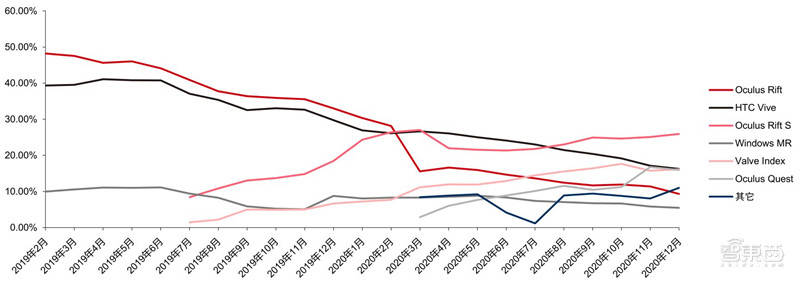

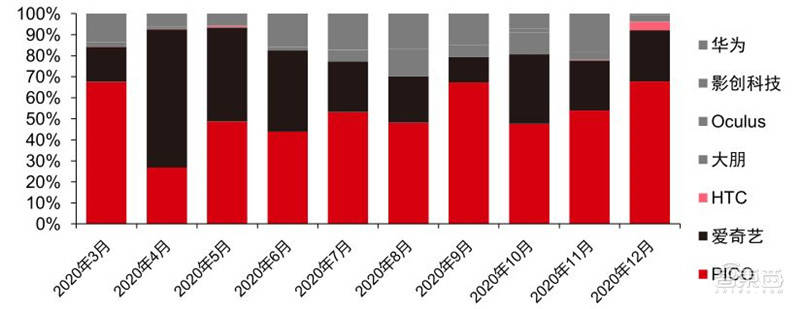

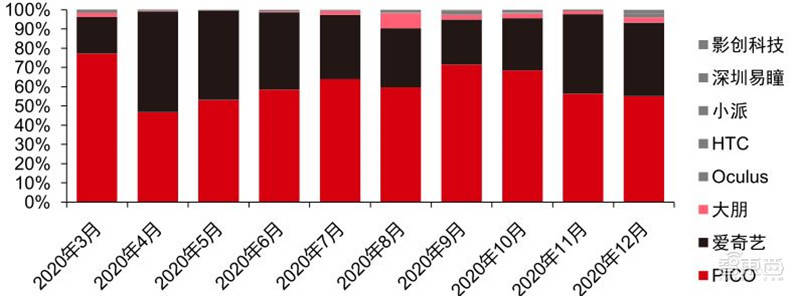

跟踪全球最大的综合性游戏平台之一—Steam平台上的VR活跃用户数(约占平台玩家总数的1.76%,环比-0.12pcts)所使用的VR头显情况。3 月份开始统计基数由VR 活跃用户数改为平台内总VR数 数目,同时3 月份模型变更后加入更多PCVR 设备 , 机型更加细分化。值得注意的是,由于索尼PSVR玩家主要集中在索尼PS商店平台,故PSVR在Steam上的活跃用户远低于实际人数。

在Steam 平台中 , 玩家主要使用Oclulus 和HTC 品牌的VR 头显,12 月份Oculus 品牌占比达到51.19%,环比 -2.15pcts, ,而 而HTC 品牌占比达20.84%,比 环比-1.05pcts 。12月 月 活跃机型中 , 活跃度排名前三的机型分别为Rfit S/HTC Vive/Quest ,占比分别为25.92%/16.27%/16.13%, 环比变化为+0.83%/-0.85%/+0.39%。

▲Steam 平台VR 头显占比走势

2、VR/AR天猫平台追踪

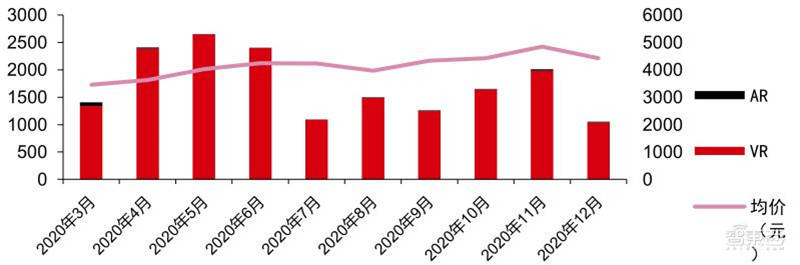

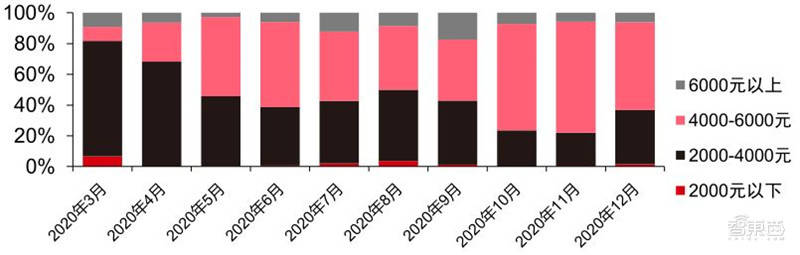

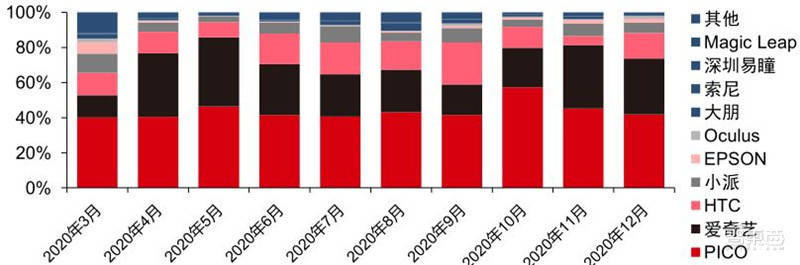

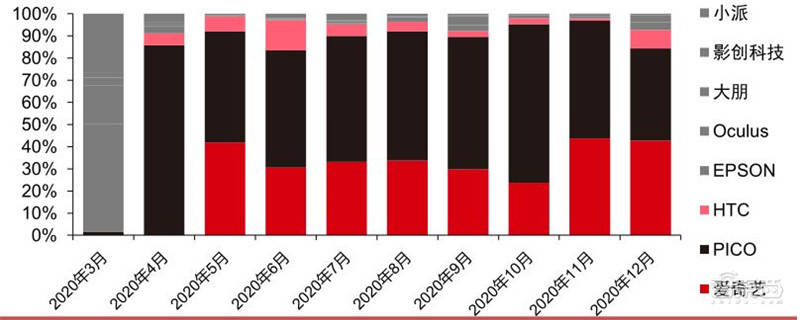

12 月份天猫平台 各品牌官方旗舰店 VR/AR 头显线上总销量 1056 台 ,其中 AR 占比约 1.99% , VR 占比约98.01% ,2-12 月累计销售 14360 台。我们跟踪天猫平台12月份AR/VR头显的销售情况(预计占全渠道销量占比约1%),重点品牌2020年12月月线上总销量达1056台,其中AR 21台,VR 1035台,产品均价达4423元。分价位段来看, 2000 元以下头显销量占比 1.61% , 2000-4000 元头显占比 35.23% , 4000-6000 元头显占比 56.91% , 6000 元以上头显占比 6.25% 。

分品牌而言,我们跟踪的样本中, PICO 销量占比 47.54% ,爱奇艺 /HTC 占比 32.95%/10.04% 。从销量角度来看,12月PICO销售502台(占比47.54%),爱奇艺销售348台(占比32.95%),HTC销售106台(占比10.04%),之后大朋、小派分别占比2.56%、2.37%。 目前市面上高中低价位均有相关产品,但用户需求主要集中在 4000-6000。

▲天猫平台 AR/ / VR 销量情况 (台)

▲天猫平台 AR/VR 销量按价位段分布

▲天猫平台 AR/VR 销量按品牌分布

▲天猫平台 AR/VR销售额按品牌分布

跟踪天猫平台各品牌官方旗舰店AR/VR头显分价位段销量情况,其中:

6000 元以上:市场比较集中,HTC/小派分别占比62.12%/37.88%;

4000-6000 元:当前主要竞争区间,市场相对分散,爱奇艺/PICO/HTC分别占比42.76%/41.6%/8.32%;

2000-4000 元:当前主要竞争区间,市场相对分散,PICO/爱奇艺/HTC分别占比67.74%/24.46%/4.03%;

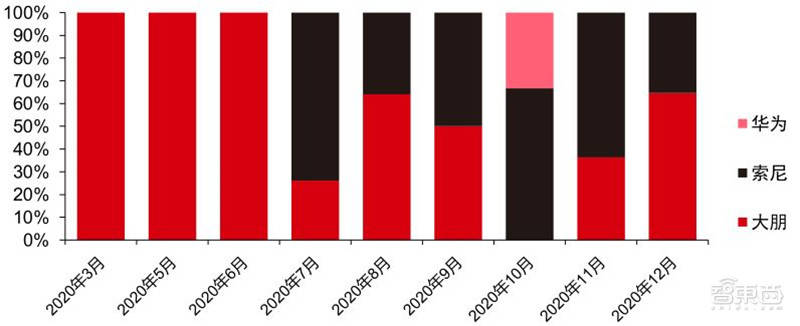

2000 元以下:市场比较集中,大朋/索尼分别占比64.71%/35.29%;

▲天猫平台 6000 元以上 VR/AR 头显销量情况

▲天猫平台 4000-6000 元 VR/AR 头显销量情况

▲天猫平台 2000-4000 元 VR/AR 头显销量情况

▲天猫平台 2000 元以下 VR/AR 头显销量情况

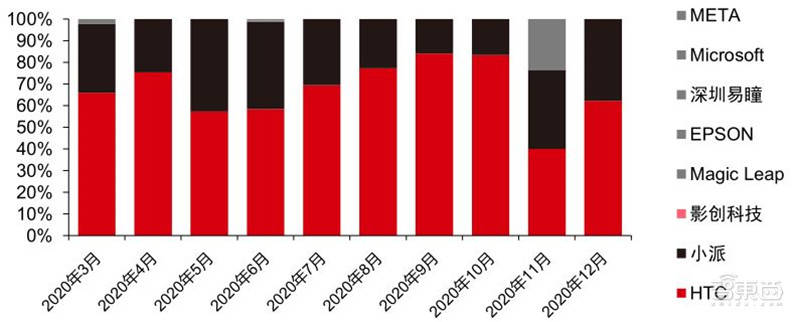

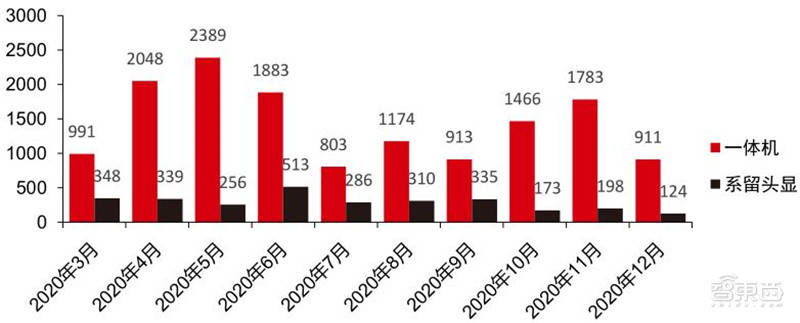

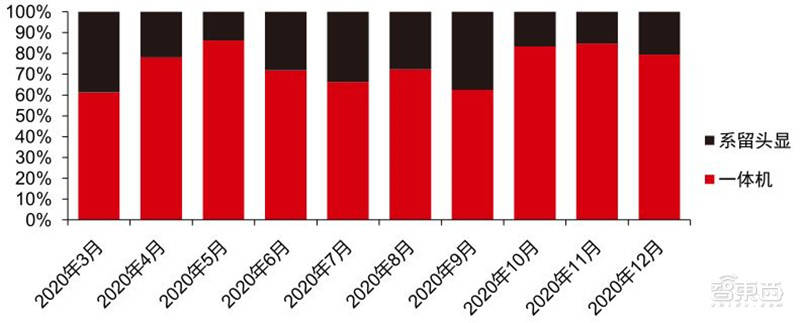

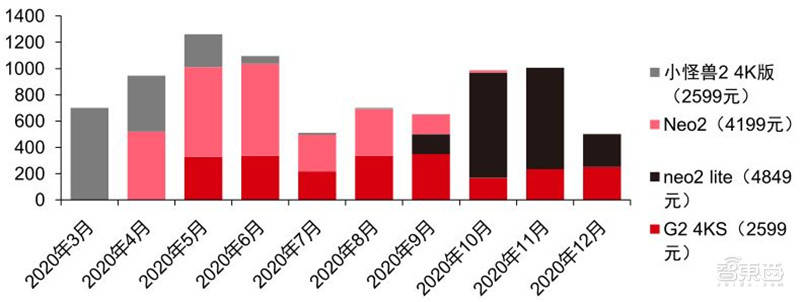

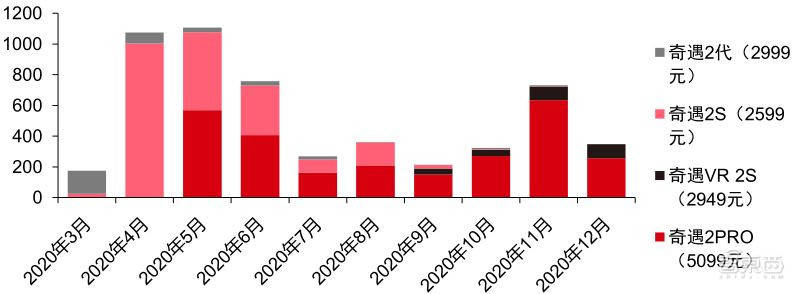

12 月份天猫平台 各品牌官方旗舰店 一体机销量达 911 台,占比 88.02% 。线上主要在售VR头显中,12月份系留头显销售124台,销量占比11.98%,2-12月累计销售2901台;一体机12月销售911台,销量占比88.02%,2-12月累计销售11284台,一体机仍是国内VR设备的主要驱动力。

PICO 占天猫平台一体机销量比例达 55.1% , HTC/ 小派占系留头显销量比例达 73.39%/19.35% 。12月份VR一体机线上市场中,PICO销量占比55.1%;而系留头显产品中,HTC、小派、索尼分别占比73.39%/19.35%/4.84%。

▲天猫平台一体机与系留头显销量对比(台)

▲天猫平台一体机与系留头显销量占比对比

▲天猫平台一体机销量对比

▲天猫平台系留头显销量对比

PICO :聚焦中高端市场,12月份天猫官方旗舰店VR头显销量达502台,产品均价达3898元,2-12月累计销售6652台。neo2 lite本月销量达252台,为12月线上销量TOP1产品,占PICO销量的50.2%。

爱奇艺:12月天猫官方旗舰店销量达348台,产品均价达4259元,2-12月累计销售4207台。 其中奇遇 2PRO 销售占比73.85% ,主打 VR 观影功能,为 12 月线上销量 TOP1 产品。

HTC :整体定位中高端市场,12月天猫官方旗舰店销量达106台,产品均价达6423元,2-12月累计销售1201台。本月销量主要由VIVE Cosmos贡献,销量占比73.85%。

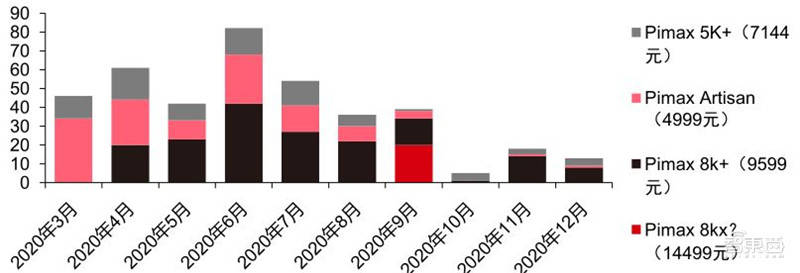

小派:整体定位中高端市场,12月天猫官方旗舰店销量达25台,产品均价达11313元,2-12月累计销售403台。在售三款产品贡献份额较均衡,4月Pimax 8kx/Pimax 8k+/Pimax 5K+销量分别占比44.0%/32.0%/16.0%。

▲PICO 天猫官方旗舰店各型号 VR 头显销量情况 (台)

▲爱奇艺天猫官方旗舰店各型号 VR 头显销量情况(台)

▲HTC 天猫官方旗舰店各型号 VR 头显销量情况 (台)

▲小派天猫官方旗舰店各型号 VR 头显销量情况(台)

3、行业动态

苹果获得可应用于VR/AR 的眼球 追踪 系统新专利 。12月31日,苹果获得美国专利商标局授予的一项新专利,该专利主要应用于VR/AR头显设备显示系统的眼球追踪系统。

专利描述中说明其眼球追踪系统可能包括至少一个眼球追踪摄像头(如近红外摄‘NIR’像头),定位在用户脸部的每一侧,并指向各自目镜的面向眼球的表面,一个向用户的眼睛发射光的照明源(如近红外光源),以及位于目镜和用户眼睛的面向眼睛的表面之间的热反射镜。未来苹果的头显设备或将使用眼球追踪系统,用来检测用户眼睛的位置和运动,或用于检测关于眼睛的其他信息,比如瞳孔扩张的眼球追踪系统。

苹果积极布局AR/VR 领域布局 , 未来或将有相应产品推出。 。我们认为,苹果2020年10月推出的iPhone 12 pro搭载LiDAR技术,以及AirPods的空间音频技术、iPhone/Apple Watch/HomePod等设备上的UWB技术可被视作为未来ARVR技术的铺垫。

此外,苹果亦在申请一项配备多个摄像头的Apple pencil专利申请,用于搭配智能眼镜或者其他头戴式设备绘制3D环境,其在局部光调节显示系统、眼球追踪系统、手势控制UI等领域均有专利储备。科技巨头持续布局AR/VR新领域,预计后续将加速行业生态建设以及软硬件产品落地。

▲苹果积极进行AR/VR 相关的投资并购

2020 年全球VR/AR 产业融资并购规模总额为244 亿元 , 同比增长15% 。根据VR陀螺发布的《2020年全球VRAR行业融资报告》,2020年全球VR/AR产业融资并购规模总额为244亿元,同比增长15%,其中,海外融资并购发生额为223亿元,同比增长37%,海外融资金额达历史新高系国外VR/AR产业成熟度及资本专业度较高,融资并购更为活跃所致;国内融资并购21亿元,同比减少58%,主要系疫情影响下部分企业面临不确定性、资本较谨慎、估值缩水,且国内产业整体较海外落后2-3年,以及国内融资并购一般不披露金额,金额无法完全统计。 整体,国内总体活跃度仍在 , 随着疫情逐步结束和行业进一步发展 , 未来国内企业估值和融资金额有望提升 。

AR 仍为资本布局主战场 ,但 但2020年 年 融资并购 金额同比下降11% 。2020年AR领域融资并购金额为98亿元,同比减少11%,占比为40%,并购金额较去年下滑系AR眼镜吸金大户Magic Leap估值大幅缩水,同时2019年AR游戏Niantic发生了2.45亿美元融资拉高基数; 总体来看 ,AR 发展前景广阔 、 市场巨大, 仍为资本 最 青睐领域。而VR领域2020年融资并购金额为79亿元,同比增长60%,占比为32%,主要系VR 产业链 相对成熟 , 竞争格局较明确 ,产品形态和生态 已逐步 成型 , 目前仍具有较高的资本活跃。

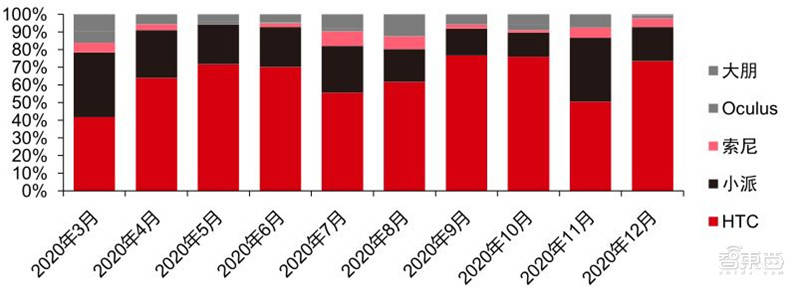

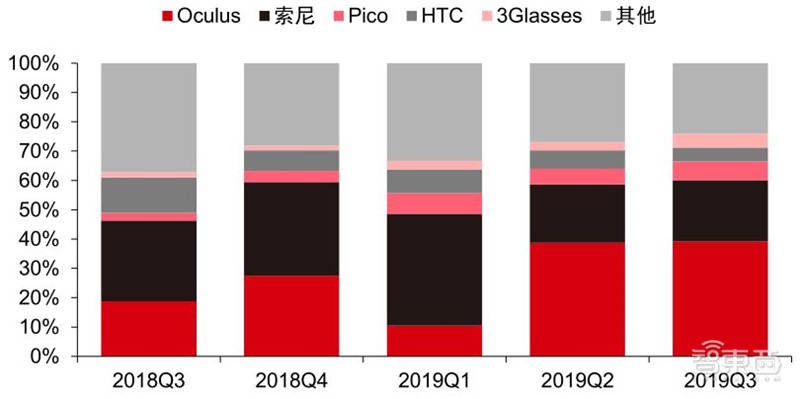

根据IDC数据,2019年VR市场逐渐回暖,AR开始起步。 全球AR/VR 头显总出货量+50% 至890 万台,其中VR占据了超过90%的份额。分品牌看:

海外品牌Oculus、索尼处于行业领先地位,Oculus 2019年Q1/Q2/Q3出货量分别占比10.5%/38.8%/39.2%,Q2开始主要受益于Quest的发售,Q2、Q3市占率提升明显。索尼品牌2019 Q1/Q2/Q3市占率分别为38.1%/19.8%/20.9%;

国内品牌Pico、3Glasses分别为2019年国内一体机、分体机市占率TOP1品牌,Pico Q1/Q2/Q3全球出货量分别占比7.1%/5.4%/6.4%,3Glasses则分别为3.0%/2.9%/4.7%。

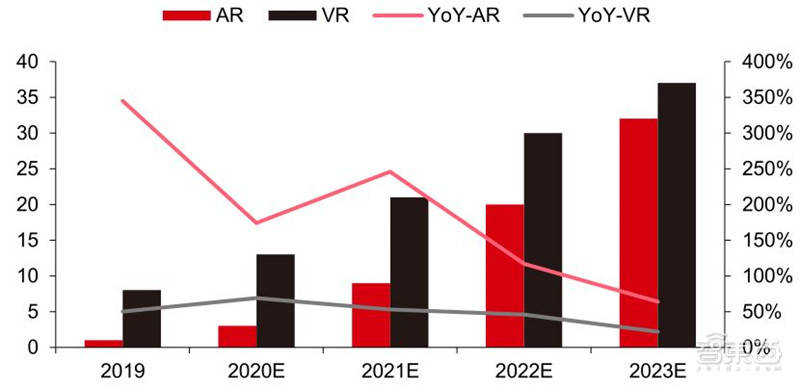

展望未来 ,AR/VR 将迎来高速成长期 ,IDC 预计2023 年全球VR 头显出货量达3670 万台 ,2019-2023 年CAGR4=47% ,AR 头显出货量将达3190 万台,CAGR4=141%。

▲VR 市场竞争格局

▲AR/VR 硬件出货量预测(单位:百万台)

智东西认为,随着5G商用越来越普及,TWS耳机、智能手表、智能音箱等IoT设备的应用场景不断拓展,需求出现了爆发式的增长。TWS无线耳机的出现改变了人们生活的习惯,智能手表的普及为支付、运动、健康等场景增添了许多便利。虽然这些IoT设备早已不是新名词,但未来仍有着很大的成长空间。